Aurora eiendom - AURA

Bunnsolid eiendomsselskap med kvalitet hele veien fra eiere til finansdirektør.

Aurora eiendom er et kjendisspekket eiendomsselskap som primært eier og forvalter kjøpesentre.

Vurdert 12. juni 2024 (aksjekurs: 79,50 kroner)

«Myk medfart»

Selv med kanoner som Petter Stordalen, Gustav Witzøe og Varner-familien på eiersiden unnslapp heller ikke AURA renteoppgangen, som i Q1 2024 medførte en nedskrivning av verdien på eiendomsportføljen med ca. 500 millioner kroner.

Det høres kanskje mye ut, men må ses i kontekst med eiendommenes samlede verdi på 8,4 milliarder (etter nevnte nedskrivning). Det må også tillegges at AURA har blitt betydelig mildere straffet enn de fleste andre eiendomsselskap.

Kursutviklingen har også vært negativ, men etter å ha hentet seg noe inn fra bunnen er ikke fallet mer enn ca 20 prosent fra toppen.

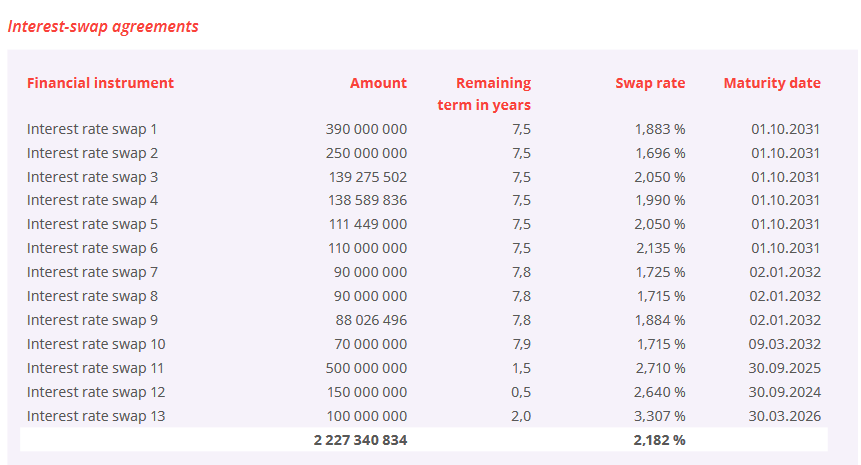

Renteswap

Aurora eiendom så en marginal økning i både leie- og forvaltningsinntektene, som samlet endte på 267 mill i Q1 2024. Dette, samt at verdien av selskapets renteswapper gjorde et byks fra minus 13 mill til pluss 35 mill, førte til et fin-fint overskudd (for Q1) på 65 mill. Dette var 13 millioner bedre enn tilsvarende kvartal i fjor.

AURA har en gjeldsgrad rett i underkant av 60 prosent, og av låneporteføljen på 4,5 mrd er cirka halvparten sikret med renteswapper til gjennomsnittlig 2,2 prosent, altså ekstremt mye hyggeligere enn dagens flytende rente.

Anbefales

Aurora håndteres av folk som kan eiendomsfaget skikkelig. DnB trekker da også frem selskapet som et godt eksempel i en bransje som har fått mye juling de siste to årene.

Banken har følgelig en kjøpsanbefaling på med 110 kroner som kursmål.

Konklusjon

Aurora er ikke blant de mest spennende aksjene, men er i det minste spekket kvalitet helt fra eiersiden, via driften, og ned til selve eiendommene.

Ingen klar linje til vekst utover KPI-justerte leieinntekter

Et høyere renteklima som gjør det dyrt å utvide eiendomsporteføljen, gjør at jeg ikke ser noen klar linje til vekst utover KPI-justerte leieinntekter.

Aksjen kan tjene som et veddemål på lavere renter (vil føre til oppjustering av vrdien av eiendomsporteføljen), men det finnes plenty med raskere hester som kan tjene samme formål.

Aksjen ikke faller helt i smak hos meg, men selskapet er kvalitetsmessig helt i toppen av hva man finner på kokosbørsen og må definitivt klassifiseres som investerbart.

Disclaimer: Det du nettopp har lest er kun en kjapp analyse. Det er ikke et råd eller anbefaling om å kjøpe/selge aksjen. Gjør din egen research.

Comments ()