Biofish - BFISH

Et lærebokeksempel på en kvestet notering på Kokosbørsen.

Biofish produserer smolt til oppdrettsnæringen og gikk på børs under noteringsbølgen i 2021.

Vurdert 2. juli 2024 (aksjekurs 1,17 kroner)

Hinsides verdivurdering

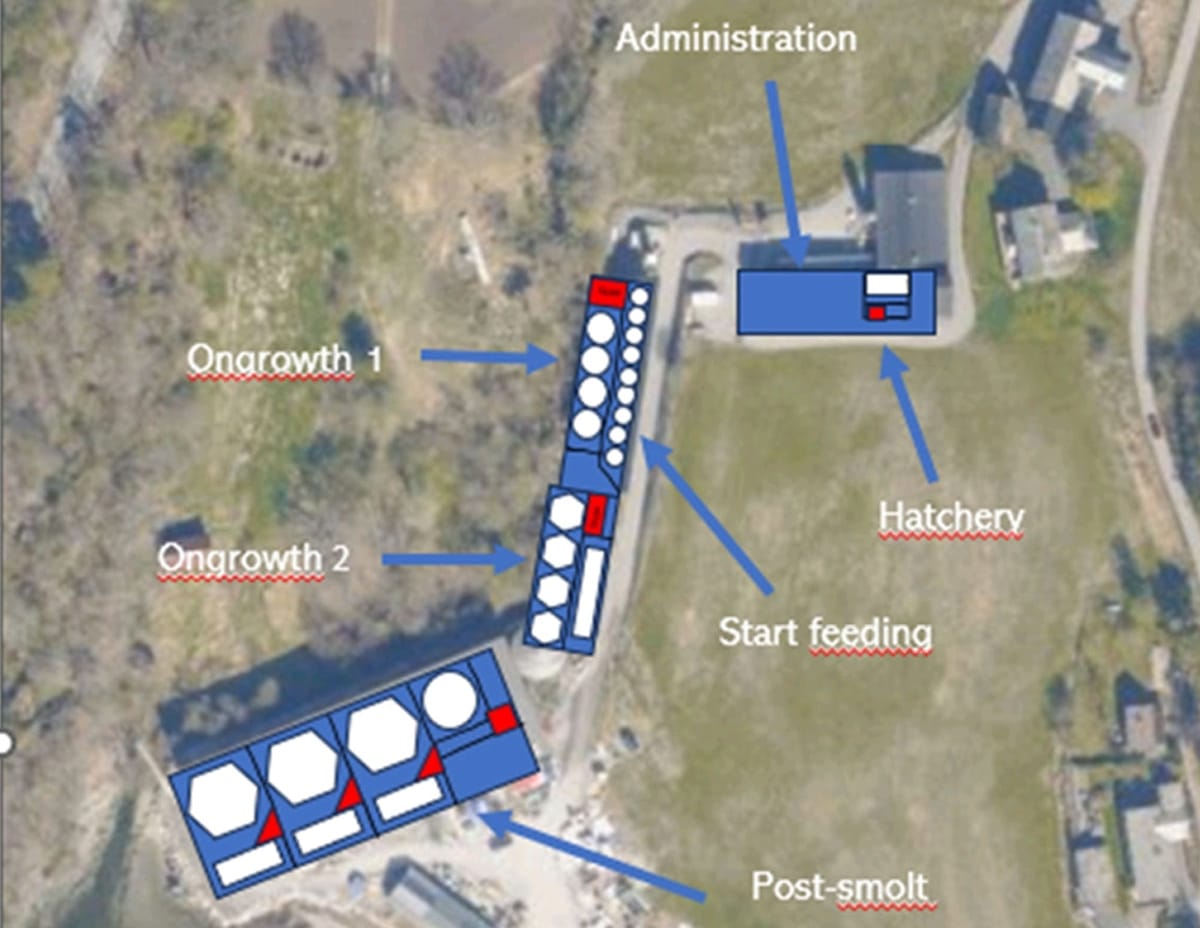

Under IPO-en fylte smoltprodusenten lommene med 150 millioner kroner til en kurs på 21,50 kroner. Pengene ble investert i oppgradering/utvidelse av et smoltanlegg selskapet kjøpte som konkursbo i Ljones på Vestlandet i 2016.

Tilsynelatende et fornuftig grep, men gründerne må ha glemt de løpende utgiftene. Det er aldri en god idé, spesielt ikke når sjappa går med underskudd.

IPO-kursen priset selskapet til nesten 300 millioner kroner

Kjøpsanbefaling

Det eneste meglerhuset som hadde dekning på aksjen var Fearnley, med kjøpsanbefaling og et kursmål på 27 kroner.

Det gis ingen premie for å gjette hvilket meglerhus som var tilrettelegger ved noteringen. Jepp, det var Fearnley.

Har du lest mikroanalysene mine på de andre aksjene på Euronext Growth, vet du at rause analyser på meglerhusenes corporate finance-kunder er langtfra et ukjent fenomen.

Emisjon med rabatt

Spoler vi snaue halvannet år fram i tid, til nyåret 2023, var kassa tom. For å holde lysene på måtte Biofish gjennomføre en emisjon.

Nok en gang vendte selskapet seg til Fearnley. Meglerhusets tallknusere hadde fremdeles kjøpsanbefaling på BFISH, dog med et lavere kursmål (20 kroner).

Selv om selskapet «bare» trengte 55 mill, var interessen for emisjonen laber. Faktisk så laber at kursen ble dumpet med 95 prosent

Fra 21 kroner, som aksjen ble handlet for dagen før emisjonen, til én - 1 - krone!

Og vipps, så ble aksjonærverdiene redusert til peanøtter over natten. Noen måneder senere gikk en av gründerne, Ole Fredrik Skulstad, av som CEO.

Det var mye lakseadel blant investorene som kom inn under emisjonen. De vet hva et smoltanlegg er verdt, og betalte antagelig en mer riktig pris enn aksjonærene fra introduksjonen. Muligens også et røverkjøp.

Tallene

Selskapets omsetning mer enn doblet seg til 48 mill fjor. Biofish flørtet også med lønnsomhet med da de leverte et lite overskudd i Q3. Året som helhet endte imidlertid med minus 12 mill.

Hadde den overskuddet og veksten i topplinjen vært starten på en trend, ville det vært fristende å ta et lodd på BFISH. Dessverre endte Q1 2024 med 4 mill i underskudd, på laber omsetning (17 mill, mot 20 mill i Q1 2023).

Slides

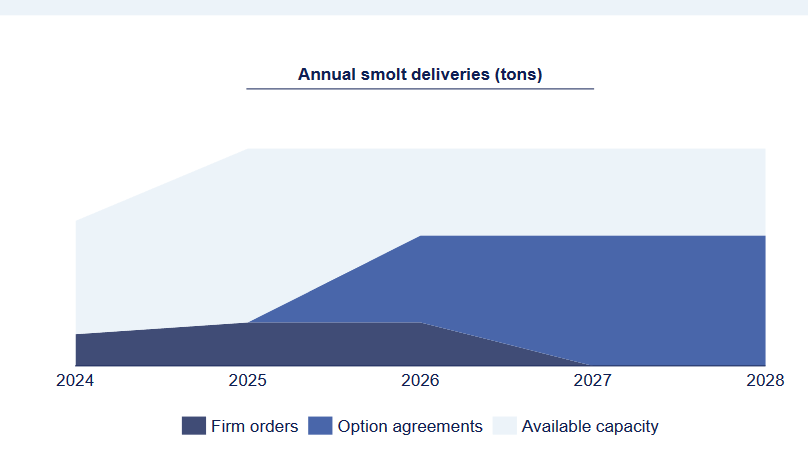

Ovennevnte kvartalspresentasjon inneholder en slide som viser at selskapet sikter mot et smoltvolum på 1.200 tonn i 2025. Problemet er at Biofishs kapasitet er større (2.200 tonn etter en utvidelse av anlegget).

For meg er dette et tegn på lunken etterspørsel.

Konklusjon

Markedsverdien på selskapet er mikroskopiske 120 mill, mens «langsiktige omløpsmidler» (dvs. smoltanlegget) er bokført til 233 mil.

Trekker vi fra gjelden på 65 mill sitter vi igjen med en slakteverdi 30-40 prosent over dagens kurs. Ikke überfett.

Alt i alt er det ikke umulig at utbombede BFISH kan være et godt kjøp på dagens 1,2 kroner. Jeg vil imidlertid se konsistent vekst i topplinjen og sorte tall før aksjen er i nærheten av aktuell.

Disclaimer: Det du nettopp har lest er en kort analyse, ikke et råd eller anbefaling om å kjøpe aksjen. Gjør din egen research.

Comments ()